એરોફલેકસ ઈન્ડસ્ટ્રીઝ આઈપીઓ પૃથ્થકરણ (અરજી કરી શકાય)

• એઆઈએલ એ એસઆઈએલ જૂથની પેટાકંપની છે અને તે જે સેગમેન્ટનું સંચાલન કરે છે તેમાં તેનું વિશિષ્ટ સ્થાન છે.

• છેલ્લા ત્રણ નાણાકીય વર્ષમાં, તેણે તેની ટોચ અને નીચેની લાઇનમાં સતત વૃદ્ધિ નોંધાવી છે.

• આ કંપનીએ ના. વ. ૨૪ ના પ્રથમ ત્રિમાસિક ગાળા માટે સુધારેલ પ્રદર્શન દર્શાવેલ છે.

• ૮૦% થી વધુ નિકાસ સાથે, કંપનીને આગળની ઉજ્જવળ સંભાવનાઓ વિશે વિશ્વાસ છે.

• આઇપીઓ નજીકના ગાળાના તમામ હકારાત્મક ડિસ્કાઉન્ટ સાથે સંપૂર્ણ કિંમતવાળો દેખાય છે.

• સારી રીતે જાણકાર રોકાણકારો મધ્યમથી લાંબા ગાળાના વળતર માટે રોકાણ કરી શકે છે.

પ્રસ્તાવનાઃ

એ આઈ એલ એ સેટ ઈન્ડસ્ટ્રીઝ લી. (એસ આઈ એલ) ની પેટાકંપની છે જેણે જાન્યુઆરી ૨૦૨૩ માં સાહ પોલીમર્સ લી.(એસપીએલ)નો આઈપીઓ લાવેલ ે હતો. અને હવે એ આઈ એલ નો આઈપીઓ લાવી રહ્યું છે. એઆઈએલ એ રૂ.૭૬.૧૪ કરોડની કિંમતના ૮૬૯૫૨૦૭ શેરનું પ્રી-આઈપીઓ સેકન્ડરી પ્લેસમેન્ટ (એટલે કે પ્રમોટરોથી નવા રોકાણકારો સુધી) રૂ.૮૭.૫૬ પ્રતિ શેર ની કિંમતે મે/જૂન ૨૦૨૩ના મહિનામાં વીપીકે ગ્લોબલ વેન્ચર્સ (વિકાસ ખેમાણી), જગદીશ માસ્ટર, આશિષ કચોલિયા, બંગાળ ફાઇનાન્સ અને અન્ય જેવા માર્કી રોકાણકારો માટે કર્યું છે.. મેનેજમેન્ટના જણાવ્યા અનુસાર, આ પ્લેસમેન્ટ ૨૩ જાન્યુઆરીથી પાઇપલાઇનમાં હતું અને ડિસેમ્બર ૨૦૨૨ સુધી આ કંપનીની કામગીરીના આધારે તેને અંતિમ સ્વરૂપ આપવામાં આવ્યું હતું, પરંત આઈ પી ઓ પહેલાં આ સોદો પૂર્ણ થયો હતો. આમ પ્લેસમેન્ટની કિંમત આઈપીઓ કિંમત કરતાં વધુ પી/ઈ પર કામ કરે છે અને તેમાં લોક-ઇન પીરિયડ્સ પણ હશે.

કંપની વિશેઃ

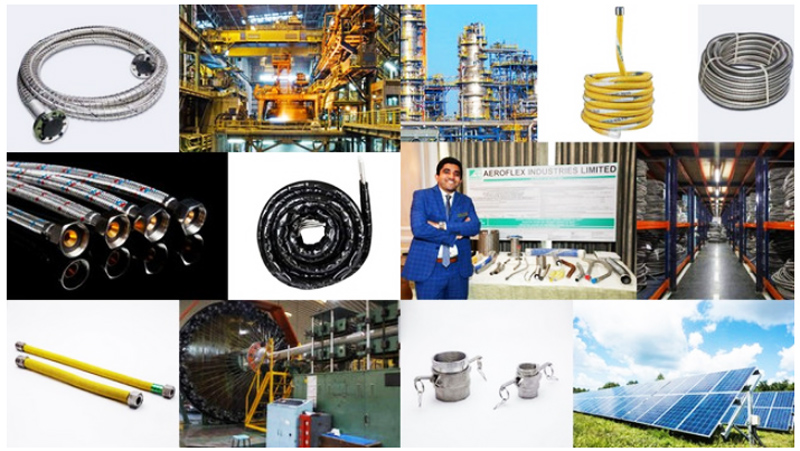

એરોફલેકસ ઈન્ડ. લી. (એઆઈએલ) એ પર્યાવરણને અનુકૂળ મેટાલિક ફ્લેક્સિબલ ફ્લો સોલ્યુશન ઉત્પાદનોના ઉત્પાદક અને સપ્લાયર છે જેમાં બ્રેઇડેડ હોસીસ, અનબ્રેઇડેડ હોસીસ, સોલાર હોસીસ, ગેસ હોસીસ, વેક્યુમ હોસીસ, બ્રેડીંગ, ઇન્ટરલોક હોસીસ, હોઝ એસેમ્બલીઝ, લેન્સીંગ હોઝ એસેમ્બલીઝ, ૫ક.૫ એસેમ્બલીઓ, એક્ઝોસ્ટ કનેક્ટર્સ, એક્ઝોસ્ટ ગેસ રિસર્ક્યુલેશન (ઈજીઆર) ટ્યુબ, વિસ્તરણ બેલો, કમ્પેન્સેટર્સ અને સંબંધિત અંતિમ ફીટીંગ્સ જેવાનો સમાવેશ થાય છે જે સામૂહિક રીતે વૈશ્વિક તેમજ સ્થાનિક બજારો માટે લવચીક ફ્લો સોલ્યુશન્સ તરીકે ઓળખાય છે.

આ કંપની યુરોપ, યુએસએ અને અન્ય સહિત ૮૦ થી વધુ દેશોમાં તેના ઉત્પાદનોની નિકાસ કરે છે. તે હવા, પ્રવાહી અને ઘન સહિત તમામ પ્રકારના પદાર્થોના નિયંત્રિત પ્રવાહ માટે ઉદ્યોગોના વિશાળ સ્પેક્ટ્રમને ઉત્પાદનોનો સપ્લાય કરે છે. ફ્લેક્સિબલ ફ્લો સોલ્યુશન્સ કોઈપણ ઔદ્યોગિક અથવા વાણિજ્યિક ઇકોસિસ્ટમમાં પદાર્થો (હવા, પ્રવાહી અને નક્કર) ના સ્થાનાંતરણમાં નિર્ણાયક ભૂમિકા ભજવે છે, વિવિધ પ્રક્રિયાઓના મૂળ અને અંતિમ બિંદુઓને જોડે છે.

એસેમ્બલીના સ્તર સુધી કસ્ટમાઇઝ્ડ સોલ્યુશન્સ પ્રદાન કરવાની આ કંપનીની ક્ષમતાઓ તેને ફ્લેક્સિબલ ફ્લો સોલ્યુશન્સ વેલ્યુ ચેઇનને ટેપ કરવામાં સક્ષમ બનાવે છે. ૩૧ માર્ચ, ૨૦૨૩ સુધીમાં, તેની પાસે તેના પ્રોડક્ટ પોર્ટફોલિયોમાં ૧,૭૦૦ કરતાં વધુ પ્રોડક્ટ એસકેયુએસ(સ્ટોક કીપિંગ યુનિટ્સ) હતા. જ્યારે તે એસએસના બનેલા મેટાલિક ફ્લેક્સિબલ ફ્લો સોલ્યુશન્સમાં છે, ત્યારે તેણે તાજેતરમાં બ્રોન્ઝના બનેલા ઉત્પાદનો પણ વિકસાવ્યાં છે. કંપનીના ઉત્પાદનો રબર અને પોલિમરથી બનેલા ફ્લો સોલ્યુશન્સને બદલે છે. સ્ટેનલેસ સ્ટીલ કોરુગેશન વડે બનેલા ફ્લેક્સિબલ ફ્લો સોલ્યુશન્સ તેમના અસંખ્ય ફાયદાઓને કારણે પસંદગીનું સોલ્યુશન બની રહ્યા છે. ના.વ. ૨૩માં તેણે તેના પ્રોડક્ટ પોર્ટફોલિયોમાં સોલર પાવર સેગમેન્ટ ઉમેર્યું હતું. તેણે ના. વ. ૨૩ દરમિયાન ૫૧ દેશોમાં ૨૧૭ ગ્રાહકોને સેવા આપી હતી. ૩૧ માર્ચ, ૨૦૨૩ સુધીમાં, તેના પગારપત્રક પર ૩૮૩ કર્મચારીઓ હતા અને વિવિધ વિભાગોમાં વધારાના ૪૪ કોન્ટ્રાક્ટ મજૂરો હતા.

ઈશ્યૂની વિગત અને મૂડીનો ઈતિહાસ

આ કંપની મેઈડન કોમ્બો આઈપીઓ સાથે રૂ. ૧૬ર કરોડના (આશરે ૧૫૦૦૦૦૦૦ નવા ઈક્વીટી શેર પ્રાઈઝ બેન્ડના અપરકેપના આધારે) અને વેચાણ માટેની ઓફર ૧૭૫૦૦૦૦૦ શેર (રૂ. ૧૮૯ કરદડના પ્રાઈઝ બેન્ડના અપરકેપના આધારે)ઓફર કરી મૂડીબજારમાં આવી રહી છે. આમ આ આઈ પી ઓ એકંદર રૂ.. ૩પ૧ કરોડનો (આશરે ૩૨૫૦૦૦૦૦ શેર અપર કેપના આધારે)છે. આ માટે કેપનીએ તેના રૂ. ર ની મૂળકિંમત ધરાવતા ઈક્વીટી શેર માટે રૂ. ૧૦ર થી રૂ. ૧૦૮ નુંં પ્રાઈઝબેન્ડ નક્કી કરેલ છે. જાહેર ભરણા માટે આ ઈશ્યૂ તા.૨૨ ઑગષ્ટ , ર૦ર૩ ના રોજ ખુલશે અને તા.૨૪ ઑગષ્ટ, ર૦ર૩ ના રોજ બંધ થશે. ઓછામાં ઓછી અરજી ૧૩૦ શેર માટે અને તે પછી તેના ગુણાંકમાં કરી શકાશે. ફાળવણી પછી, શેર બી એસ ઈ અને એન એસ ઈ પર સૂચિબદ્ધ થશે. ઇશ્યૂ કંપનીની પોસ્ટ-ઇશ્યૂ પેઇડ-અપ મૂડીના ૨૫.૧૩ % હિસ્સો ધરાવશે.

કંપનીએ પ્રમોટર કંપનીના લાયક શેરધારકો માટે ૫૦૦૦૦૦ શેર અનામત રાખ્યા છે, એટલે કે સત ઈન્ડ. લી. અને બાકીના ભાગમાંથી, તેણે કયુ આઈ બી માટે ૫૦% કરતા વધુ, એચએનઆઈ માટે ૧૫% કરતા ઓછા નહીં અને નાના રોકાણકારો માટે ૩૫% કરતા ઓછા નહીં તેટલા શેર ફાળવ્યા છે.

તાજા ઇક્વિટી ઇશ્યૂ ફંડની ચોખ્ખી આવકમાંથી, કંપની રૂ. ૩૨ કરોડ બાકી સુરક્ષિત ઋણની ચુકવણી/પૂર્વચુકવણી માટે, રૂ. ૮૪ કરોડ કાર્યકારી મૂડી માટે અને સામાન્ય કોર્પોરેટ હેતુઓ માટે ખર્ચશે .

આ ઈસ્યુ માત્ર પેન્ટોમાથ કેપિટલ એડવાઈઝર્સ પ્રા. લિ. દ્વારા સંચાલિત છે. અને લિન્ક ઈન્ટાઇમ ઈન્ડિયા પ્રા. લિ. ઇશ્યૂના રજિસ્ટ્રાર છે.

સમાન મૂલ્ય પર પ્રારંભિક ઇક્વિટી શેર જારી કર્યા પછી, કંપનીએ માર્ચ ૨૦૦૮ અને એપ્રિલ ૨૦૧૮ ની વચ્ચે (રૂ. ૨ની મૂળ કિંમતના આધારે) રૂ.૮ – રૂ. ૪૦ની કિંમતની શ્રેણીમાં વધુ ઇક્વિટી શેર જારી કર્યા. પ્રમોટરો/વેચતા હિસ્સેદારો દ્વારા શેરના સંપાદનની સરેરાશ કિંમત રૂ. ૧.૯૫ પ્રતિ શેર.

આઈપીઓ પછી, આ કંપનીની વર્તમાન પેઇડ-અપ ઇક્વિટી મૂડી રૂ.૨૨.૮૬ કરોડ છે વધીને રૂ.૨૫.૮૬ કરોડ થશે . આઈપીઓ પ્રાઇસિંગની ઉપરની સપાટીના આધારે, કંપની રૂ.૧૩૯૬.૬૬ કરોડનું માર્કેટ કેપ નિહાળી રહી છે.

આર્થિક દેખાવ

આર્થિક દેખાવને મોરચે, છેલ્લા ત્રણ નાણાકીય વર્ષમાં , આ કંપનીએ (કોન્સોલીડેટેડ આધારે) ટર્નઓવર / ચોખ્ખો નફો રૂ. ૧૪૪.૮૪ કરોડ / રૂ. ૬.૦૧ કરોડ (ના. વ. ૨૧), રૂ. ૨૪૦.૯૯ કરોડ / રૂ. ૨૭.૫૧ કરોડ (ના. વ. ૨૨), અને રૂ. ૨૬૯.૪૮ કરોડ / રૂ. ૩૦.૧૫ કરોડ (ના. વ. ૨૩)નોંધાવેલ છે. આ કંપની દ્વારા સેવા આપતા ગ્રાહકોની કુલ સંખ્યા ૮૧.૫૩% ની સરેરાશ ક્ષમતા ઉપયોગ સાથે ૫૩૮ (ના. વ. ૨૧) થી વધીને ૭૨૩ (ના. વ. ૨૩) થઈ છે. તેણે છેલ્લા ત્રણ નાણાકીય વર્ષમાં સરેરાશ નિકાસ આવક ૮૨.૦૧% નોંધાવી છે. મેનેજમેન્ટના મતે, આ વલણો ચાલુ રહેવાની શક્યતા છે કારણ કે તેણે સેગમેન્ટમાં એક વિશિષ્ટ સ્થાન સ્થાપિત કર્યું છે જ્યાં તેની પાસે બે વૈશ્વિક સાથીદારો છે. તેનો ચોખ્ખા નફાનું માર્જિન ૪.૧૫% (ના. વ. ૨૧) થી વધીને ૧૧.૧૯% (ના. વ. ૨૩) થયું છે , તેવી જ રીતે, તેનું આરઓ ઈમાર્જિન પણ આ સમયગાળા માટે અનુક્રમે ૧૦.૨૪% થી વધીને ૨૬.૪૩% થયું છે.

છેલ્લા ત્રણ નાણાકીય વર્ષમાં સરેરાશ શેર દીઠ આવક રૂ. ૨.૨૧અને સરેરાશ આર ઓ એન ડબલ્યુ ૨૫.૫૬ % હતું. માર્ચ ૩૧, ૨૦૨૩ના રોજઇશ્યૂની કિંમત તેની એન એ વી રૂ.૯.૯૮ના આધારે ૧૦.૮૨ના પી/બીવીથી થાય છે. અને આઈ પી ઓ પછીની એન એ વી ૨૧.૩૫ પ્રતિ શેરના આધારે ૫.૦૬ ના પી/બીવીથી આવે છે.(અપર કેપના આધારે)

જાહેર ડોમેનમાં ઉપલબ્ધ ડેટા મુજબ, પ્રમોટર કંપની એટલે કે સત ઈન્ડ. લી. (એસઆઈએલ) ના પ્રથમ ત્રિમાસિક ગાળમાં-ના.વ. ૨૪ના પ્રથમ ત્રિમાસિક ગાળાના પ્રદર્શન હેઠળ એસ આઈ એલ ની પેટાકંપની તરીકે એ આઈ એલ એ આ સમયગાળા માટે રૂ. ૮૨.૯૩ કરોડ ના ટર્નઓવર પર રૂ.૧૧.૦૯ કરોડ નો ચોખ્ખો નફો નોંધાવ્યો છે.

જો આપણે નાણાકીય વર્ષ ૨૩ ની કમાણીને આઈ પી ઓ પછીની સંપૂર્ણ પાતળી પેઇડ-અપ ઇક્વિટી મૂડીનેઆધારે ગણીએ, તો માગવામાં આવેલ કિંમત ૪૬.૩૫ ના પી/ઈ પર આવે છે, અને ના. વ. ૨૪ ની વાર્ષિક ધોરણે કમાણીના આધારે, તે ૩૧.૪૯ ના પી /ઈ પર અવો છે. આમ આ આઈપીઓ પૂર્ણ કિંમતે આવેલ છે.

ડિવિડન્ડ પોલિસીઃ

આ કંપનીએ ના. વ. ૨૨ અને ના. વ. ૨૩ માટે ૧૦% નું ડિવિડન્ડ ચૂકવ્યું છે અને તેની નાણાકીય કામગીરી અને ભવિષ્યની સંભાવનાઓને આધારે ડિવિડન્ડ નીતિ પણ અપનાવી છે. (ઓફર દસ્તાવેજના પૃષ્ઠ નંબર ૨૨૦ નો સંદર્ભ લો).

લીસ્ટેડ સમાન કંપનીઓ સાથે સરખામણી

ઓફર ડોક્યુમેન્ટ મુજબ, આ કંપની સાથે સરખાવી શકાય તેવી કોઈ લીસ્ટેડ કંપની નથી.

મર્ચંટ બેંકરનો ટ્રેક રેકર્ડ

છેલ્લા ત્રણ નાણાકીય વર્ષમાં (ચાલુ એક સહિત) આ ૬મો આદેશ છે. લિસ્ટિંગની તારીખે છેલ્લી ૫ સૂચિઓમાંથી, તમામ ૫% થી ૪૧% સુધીના પ્રીમિયમ પર ખુલેલ છે.

નિષ્કર્ષ / રોકાણ વ્યૂહરચના

વર્ચ્યુઅલ એકાધિકારનો આનંદ માણતી કંપનીએ નોંધાયેલા સમયગાળા માટે તેની ટોચ અને નીચેની લાઇનમાં સતત વૃદ્ધિ નોંધાવી છે. ૮૦% થી વધુ નિકાસ આવક સાથે તે ઈઓયુનો દરજ્જો પણ ધરાવે છે. તે ડિવિડન્ડ ચૂકવતી કંપની છે. જો કે, તેના કામકાજના આધારે આઈપીઓ નજીકના ગાળાના તમામ પોઝિટિવ ડિસ્કાઉન્ટ સાથે સંપૂર્ણ કિંમતવાળો દેખાય છે. સારી રીતે જાણકાર રોકાણકારો મધ્યમથી લાંબા ગાળાના પુરસ્કારો માટે ફંડ પાર્ક કરી શકે છે.

Review Author

DISCLAIMER: No financial information whatsoever published anywhere here should be construed as an offer to buy or sell securities, or as advice to do so in any way whatsoever. All matter published here is purely for educational and information purposes only and under no circumstances should be used for making investment decisions. Readers must consult a qualified financial advisor before making any actual investment decisions, based on information published here. With entry barriers, SEBI wants only well-informed investors to participate in such offers. With crazy listings in the past, SME IPOs drew the attention of investors across the board. However, as SME issues have entry barriers and continued low preference from the broking community, any reader taking decisions based on any information published here does so entirely at own risk. The above information is based on information available as on date coupled with market perceptions. The Author has no plans to invest in this offer.

(SEBI registered Research Analyst-Mumbai).

About Dilip Davda

Dilip Davda is veteran journalist associated with stock market since 1978. He is contributing to print and electronic media on stock markets/insurance/finance since 1985.

Dilip Davda is a leading reviewer of public issues and NCDs in the primary stock market in India. The knowledge he gained over 3 decades while working in the stock market and a strong relationship with popular lead managers makes his reviews unique. His detail fundamental and financial analysis of companies coming up with IPO helps investors in the primary stock market. Dilip Davda has a special interest in analyzing the SME companies and writing reviews about their public issues. His reviews are regularly published online and in news papers.

Email: dilip_davda@rediffmail.com

Courtesy: https://www.chittorgarh.com/